“9.30”行情的总结与反思

“9.30”行情的总结与反思

“9.30”行情的总结与反思

源于10.1假期后的这轮沪深股市行情,像一阵飓风,来的猛去的快,展现了一些新特点。个人认为有必要对本轮行情以及自己的操作总结反思。

一、本轮行情的原因

迄今,我一直在寻找本轮彪悍行情的本质以及实质受益者。这对我这样一位自认为是骨灰级的炒家来讲简直是最荒谬的事情之一。在我的眼中,“9.30”行情从性质上有些像2007年的资产重估,从格局上有点像2004年的五朵金花,而在形态上则更像1999年的“5.19”行情。

当然,这基本是历史的简单幻想。2007年的基本面比现在壮实,2004年的五朵金花比现在年轻,至于1999年“5·19”,“拉高建仓”基本成了国内主流机构的谶语——而本轮行情,无论是公募,还是阳光私募(阳光私募背后的影子资金足够庞大),都是“被拉高”者,也是“被建仓”者。

应当能够认识到,本轮行情国内主流机构是全面哑火的。2008年大底铸就,我们常说私募比公募先知先觉,但这一轮行情拐点,私募公募兄弟相怜。

已经有不少媒体去论证公募基金的整体踏空。在此就不多论述。结论是成立的,但是逻辑只对了一半。因为,本次踏空表现为奇怪的形式。

此前我们常说,市场顶是基金买出来的。比如说2009年7月底约85%的整体仓位买出了3478点,2009年底88%的历史最高水平赌出了头肩顶。而本次,偏股型开放基金的仓位经过三个月打拼在国庆节前已买到约82%,股票型达到87%左右(见海通证券、浙商证券等测算),与此同时节前农业银行已经走出了破位下跌的走势,按照常理,这几乎可确定为市场逼近顶部的信号。而10月8日的天量暴涨推翻了历史。

我们试图找到公募基金在市场突变这几日到底达成了何种共识,结果我们发现,就概率而言,的确基金们达成了共识,但是这个共识是集体扑了个空。

我们几乎要通过这个失真的数据,才能知道目前的公募基金在资产配置上走到了多么极端、偏执、畸形的歧途:

多家机构的测算表明,10月8日-10月15日市场气势如虹的一周,偏股型基金整体竟然是较大幅度的减仓(一般测算在1.5%左右),逾半数基金选择主动减仓。基金贝塔系数直线跌破历史均线,下降幅度非常大,与市场南辕北辙。

这样的结果的确让人费解。实际上,基金的仓位节前一直在高位运行,且仍呈上升状态。其根源就在于,基金资产配置集体性的严重失衡导致贝塔系数系统性失真——绝大多数基金重仓甚至全仓中小盘股票和题材股。

而通过公开信息了解的情况是,在6月份,基金初步矫正了在机械和煤炭上“0配置”的畸形,但代价是在金融、地产、有色等行业的创纪录严重低配,甚至是“0配置”。

由此我们才得见这样的场景,10.11-10.18市场每日狂飙而基金指数却以10.11日高点为基准出现了百点以上下跌。众所周知,从中小股调仓到大盘股的难度相当大,周期相应也很长。就调仓动作来看,华夏、嘉实、中银速度和幅度最大(据了解,中银部分基金节后第一天在有色、煤炭等行业的加仓达到了30%左右),但无一例外,他们的前提是,他们在节前要么大幅减仓要么长期空仓。明摆着,节后的操作实际上是一种幸运。

阳光私募同样不胜酒力。据我的了解,阳光私募的整体仓位实际上不高,一些龙头私募的仓位甚至只有四五成左右。就我们了解,顶级私募与公募对市场的突变和逼空同样痛苦,在割肉与追高之间,基金经理们显得非常纠结,这在日前由好买基金举行的私募高峰论坛上表现得淋漓尽致。

因此,9·30行情,国内主流机构基本是全面失语的。

当下市场的头号疑问:量能何来

那么,如何来解答市场的头号难题:从10月8日到10月21日,累计4万亿的成交量已创出历史记录,到底是谁制造的天量?

在这一问题上我的观点,即,9·.30行情的策动者绝非等闲之辈。其全新投资理念、手法、节奏、立意,几乎令国内主流K线图瘫痪,这绝非泛泛之辈。

一般历史规律,大行情通常要公募发动。我们来算算账。

Wind资讯最新统计显示,按照各基金10月15日净值及半年报股权静态测算,普通股票型基金其对应的市值为9542亿,偏股混合型基金其市值为5881.9亿,平衡混合型基金对应市值为1415.5亿,偏债混合型基金对应的市值为373.3亿,其总市值为1.73万亿。再以各类型基金的仓位上限于目前仓位差计算,刨除指数基金,加上7月以来新发基金大约还有2000亿空间。如果综合调仓空间,整体上,公募还有约4000亿可以去折腾周期蓝筹。

显然,4000亿是无法撬动4万亿成交量的。而整体资产规模只有2000亿的阳光私募,也是杯水车薪,这能从阳光私募大本营国信红岭中路的悄无声息看出。

那么,是大型游资吗?从性质上说,大型游资的攻击对象常常是单只股票或单个题材,而鲜有全面开花的威慑力。交易所的公开信息,实际上也说明着游资的六神无主。

比如,国信泰然九路营业部在10月8日-10月12日期间,单向抛售了紫金矿业股票市值共计7604.65万元,而在包括10月8日在内往后的六个交易日里,紫金矿业最大涨幅达41%。国信泰然九路营业部还在此期间大量抛售了神火股份。毫无疑问,这都是大败笔。

那么,又是散户吗?这个就不用说了。

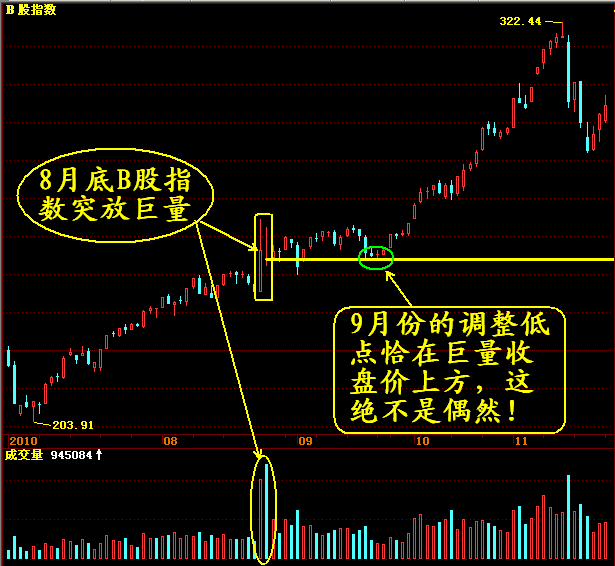

另外,QFII受制于监管和规模,也掀不起波澜。但是从B股指数来看,QFII的操作应该是成功的。

另外,市场也曾猜测,预期房地产被强制关闸之后,炒房资金转攻低估值的股票市场,尤其是千夫所指的温州资金。这是一个相当难以量化的问题。不过,据对温州地区部分大型财团的调查,楼市资金的明确转向,实际上是等到10月中旬后期股市暴涨之后才抬头。在国庆节前后,实际上对房地产回光返照式的希望,冻结了大量的观望资金。一直要到20日的加息出炉,才将很多人最后的炒房欲望打掉。

上述分析不等于将这些资金屏蔽,而是要说明,他们应均无单打独斗的实力,亦无足够凝聚力和战略性,就不可能成为“9·30”的策动者。但若没有策动者,则在主流机构都被打蒙,无所适从的境遇中,我们无法想象市场有如此的持续性、烈度和广度。

二、本轮行情的主力性质

“国际队”与“国家队”的两条隐线浮出水面。接下来,只剩下国际队(热钱)和国家队资金(通常是社保基金和保险资金)两种资金。这两种资金之间的关系,可能说明更复杂的政治博弈。

多重信号指向这个隐约的逻辑:国家队和国际队一直在两个方向上铺柴,最后热钱点燃了火。

社保和保险资金本身的力量本不足以直接撬动市场,但是由于其特殊性,常有非凡的政治敏感性。

保险资金在国家队中的属性,变得越来越边缘化。从今年7月下旬开始,国内保险资金大幅加仓A股,并在9月底加大手笔,快跑入市。有媒体试图从已披露的170家上市公司三季报中去寻找保险做多蓝筹股的证据,不过效果并不理想。

据一家保险公司资产管理部负责人的说法,中国人寿和中国平安作为最大的险资力量,规模庞大,蓝筹股作为核心配置是资金规模的必然选择,但由于今年以来蓝筹的长时间萎靡,给险资行业资管造成极大压力。因此。实际上今年以来已多次试图点火,只是点而不着,其中就包括4月份3100暴跌之前豪赌“二八转换”,结果一路抄底深套。点而不着的重要原因,在于大基金的不配合。比如嘉实等机构持续看空市场。

7月份,险资通过申购蓝筹基金试图再点一把金融地产的火也以失败告终。9月底,险资基本统一了步伐,9月28日前后,平安人寿分别申购了以百亿计的大盘蓝筹基金,同时赎回中小盘基金。

险资临阵加仓,亦得到了不止一家基金公司的证实。有关数据还显示,从10月8日以来,保险公司新增申购基金金额每天都以数十亿甚至上百亿的增量出现。因此,保险资金今年以来一直表现的非常急功近利(有大基金公司人士称险资为大散户)。

与之相比,社保资金表现出纯正的国家队血统。业内人士的消息称,在6月份市场大跌之际,社保基金就在10家社保基金管理人中选中了6家,整体新增了逾20亿元资金量。且由于社保认为2500点属安全线,因此反复在此区域加仓,9月市场下跌时,社保再次加仓。回头看,社保资金再一次成功指定了市场的底线。

在这个底线上点火,实际上并非是保险资金,因险资9月底的加仓似乎并未引起基金业的太大重视。真正的点火者应为国际热钱。

这又是一笔糊涂账,但大体可以确认,国内很多主流机构仍笼罩在幻想中。

关于国际热钱近3月的流入规模,有多个口径计算,难以有解。官方口径基本是超过1000亿。不过来自于温州财团草根调研和香港金融界人士的消息显示,实际的热钱难以估量,因近期地下钱庄的活跃程度超出想象。与此相关的是,香港金管局连续几个月用港元购入外汇,向市场注入流动性。作为自由港,最可能的解释就是热钱以香港为中转。另外,也有媒体爆出最新的热钱手法,即国外抵押,国内借款的手法,且规模可能超千亿。

海外热钱到底是否借中国长假,发动从海外期货市场——国内金属期货——A股资源板块的连环炒作,做局中国?此中不乏浮想联翩的臆测,目前国内机构对此持有较大分歧。

不过确定的是,海外热钱的一连串举动符合A股市场运行的基本逻辑:直扑蓝筹、不计成本全面逼空国内机构、波澜壮阔、与海外市场共振。我们必须再次重复,从我们所获的信息,节后公募、私募、险资、散户都是手足无措的,后知后觉甚也。

因此,个人认为,本轮行情,是热钱将国内机构“通通包饺子”。

三、令人心跳的国家意志:

两条隐线如何汇合在9·30行情?在此,我们从资金层面,确立了社保资金和海外热钱两条暗线。而这两条暗线是如何交合的呢?

行情演绎至今,一个引人深思的问题是,一直没有遭到监管层的干预。相反,实际上市场忽略了决策层对市场近期以来小心呵护。

你不能忽略这些信号:社保的几度增持,汇金对中、工、建三大行的增持,央企大股东的增持(譬如招商局表态增持招行)、一改陋习在假期之前宣布提高存款准备金等等。

本轮市场具有的国家意志,决不仅在于将流动性往资本市场赶,更在于将流动性通过资本市场把水抽走——我们很可能面临着新一轮的国有股减持充实社保。

在此前的一次投资圈内人士闭门会议中,一位消息灵通人士即透露,决策层有意扶持市场,以将国有股卖个好价钱。而据说这是社保动作连连的最主要原因。

遥想2004年,历史似乎又转了个圈。

必须认识到,社保问题已是当前中国的一线问题。调结构需要首先解决社会保障,但目前已是巨额亏空的社保基金,在未来五年将面临人口老龄化加速的严峻问题。正是此一背景下,2009年6月,出台了国有股转持10%充实社保基金的政策。

因而,这里隐现了一种国家战略,热钱滚滚难以阻挡,则把房地产水龙头关紧,争取把流动性装进股市,以调结构调产能保证央企利润,以适当的政策呵护市场,最终将通过国有股减持,把流动性倒入社保的口袋。

既管理通胀,又控制热钱,再充实国库。一举三得,可谓妙乎?这无疑是震撼性的,也是令人心跳的,但却合乎中国特色。

四、A股定位和机构力量的巨大变化

这是一个巨大的局,只是这一次有了国际化的博弈。棋至前阵,局中人已不能自己。正是这前所未有的博弈和前所未有的行情特征,决定了“9·30”的历史性意义。

它的历史性意义,首先就在于整个市场力量的重大变化。公募基金本轮在资金量能、行情发展和信息敏感度上,都全面边缘化,它几乎完全丧失了对行情的话语权。

实际上,就资金能量而言,有相当资深的投资家提出,目前的市场资金真实结构已经呈现“1234”结构:

公募占10%,散户20%,各种私募资金30%,以上市公司为中枢的资金占40%。这个结构的背景是,A股即将迎来全流通时代。

那么,9·30行情也就意味着,中国资本市场真正面临着金融资本和产业资本的大对决时代。这与经济转型和经济减速的拉锯,共同构成了A股市场的两个主要层次的框架。A股在资金供给过剩,但同时又承担了向经济和国家全面输血的任务,这决定了A股的估值可能变得异常复杂。而减持国有股,只是开局。

一、本轮行情的原因

迄今,我一直在寻找本轮彪悍行情的本质以及实质受益者。这对我这样一位自认为是骨灰级的炒家来讲简直是最荒谬的事情之一。在我的眼中,“9.30”行情从性质上有些像2007年的资产重估,从格局上有点像2004年的五朵金花,而在形态上则更像1999年的“5.19”行情。

当然,这基本是历史的简单幻想。2007年的基本面比现在壮实,2004年的五朵金花比现在年轻,至于1999年“5·19”,“拉高建仓”基本成了国内主流机构的谶语——而本轮行情,无论是公募,还是阳光私募(阳光私募背后的影子资金足够庞大),都是“被拉高”者,也是“被建仓”者。

应当能够认识到,本轮行情国内主流机构是全面哑火的。2008年大底铸就,我们常说私募比公募先知先觉,但这一轮行情拐点,私募公募兄弟相怜。

已经有不少媒体去论证公募基金的整体踏空。在此就不多论述。结论是成立的,但是逻辑只对了一半。因为,本次踏空表现为奇怪的形式。

此前我们常说,市场顶是基金买出来的。比如说2009年7月底约85%的整体仓位买出了3478点,2009年底88%的历史最高水平赌出了头肩顶。而本次,偏股型开放基金的仓位经过三个月打拼在国庆节前已买到约82%,股票型达到87%左右(见海通证券、浙商证券等测算),与此同时节前农业银行已经走出了破位下跌的走势,按照常理,这几乎可确定为市场逼近顶部的信号。而10月8日的天量暴涨推翻了历史。

我们试图找到公募基金在市场突变这几日到底达成了何种共识,结果我们发现,就概率而言,的确基金们达成了共识,但是这个共识是集体扑了个空。

我们几乎要通过这个失真的数据,才能知道目前的公募基金在资产配置上走到了多么极端、偏执、畸形的歧途:

多家机构的测算表明,10月8日-10月15日市场气势如虹的一周,偏股型基金整体竟然是较大幅度的减仓(一般测算在1.5%左右),逾半数基金选择主动减仓。基金贝塔系数直线跌破历史均线,下降幅度非常大,与市场南辕北辙。

这样的结果的确让人费解。实际上,基金的仓位节前一直在高位运行,且仍呈上升状态。其根源就在于,基金资产配置集体性的严重失衡导致贝塔系数系统性失真——绝大多数基金重仓甚至全仓中小盘股票和题材股。

而通过公开信息了解的情况是,在6月份,基金初步矫正了在机械和煤炭上“0配置”的畸形,但代价是在金融、地产、有色等行业的创纪录严重低配,甚至是“0配置”。

由此我们才得见这样的场景,10.11-10.18市场每日狂飙而基金指数却以10.11日高点为基准出现了百点以上下跌。众所周知,从中小股调仓到大盘股的难度相当大,周期相应也很长。就调仓动作来看,华夏、嘉实、中银速度和幅度最大(据了解,中银部分基金节后第一天在有色、煤炭等行业的加仓达到了30%左右),但无一例外,他们的前提是,他们在节前要么大幅减仓要么长期空仓。明摆着,节后的操作实际上是一种幸运。

阳光私募同样不胜酒力。据我的了解,阳光私募的整体仓位实际上不高,一些龙头私募的仓位甚至只有四五成左右。就我们了解,顶级私募与公募对市场的突变和逼空同样痛苦,在割肉与追高之间,基金经理们显得非常纠结,这在日前由好买基金举行的私募高峰论坛上表现得淋漓尽致。

因此,9·30行情,国内主流机构基本是全面失语的。

当下市场的头号疑问:量能何来

那么,如何来解答市场的头号难题:从10月8日到10月21日,累计4万亿的成交量已创出历史记录,到底是谁制造的天量?

在这一问题上我的观点,即,9·.30行情的策动者绝非等闲之辈。其全新投资理念、手法、节奏、立意,几乎令国内主流K线图瘫痪,这绝非泛泛之辈。

一般历史规律,大行情通常要公募发动。我们来算算账。

Wind资讯最新统计显示,按照各基金10月15日净值及半年报股权静态测算,普通股票型基金其对应的市值为9542亿,偏股混合型基金其市值为5881.9亿,平衡混合型基金对应市值为1415.5亿,偏债混合型基金对应的市值为373.3亿,其总市值为1.73万亿。再以各类型基金的仓位上限于目前仓位差计算,刨除指数基金,加上7月以来新发基金大约还有2000亿空间。如果综合调仓空间,整体上,公募还有约4000亿可以去折腾周期蓝筹。

显然,4000亿是无法撬动4万亿成交量的。而整体资产规模只有2000亿的阳光私募,也是杯水车薪,这能从阳光私募大本营国信红岭中路的悄无声息看出。

那么,是大型游资吗?从性质上说,大型游资的攻击对象常常是单只股票或单个题材,而鲜有全面开花的威慑力。交易所的公开信息,实际上也说明着游资的六神无主。

比如,国信泰然九路营业部在10月8日-10月12日期间,单向抛售了紫金矿业股票市值共计7604.65万元,而在包括10月8日在内往后的六个交易日里,紫金矿业最大涨幅达41%。国信泰然九路营业部还在此期间大量抛售了神火股份。毫无疑问,这都是大败笔。

那么,又是散户吗?这个就不用说了。

另外,QFII受制于监管和规模,也掀不起波澜。但是从B股指数来看,QFII的操作应该是成功的。

另外,市场也曾猜测,预期房地产被强制关闸之后,炒房资金转攻低估值的股票市场,尤其是千夫所指的温州资金。这是一个相当难以量化的问题。不过,据对温州地区部分大型财团的调查,楼市资金的明确转向,实际上是等到10月中旬后期股市暴涨之后才抬头。在国庆节前后,实际上对房地产回光返照式的希望,冻结了大量的观望资金。一直要到20日的加息出炉,才将很多人最后的炒房欲望打掉。

上述分析不等于将这些资金屏蔽,而是要说明,他们应均无单打独斗的实力,亦无足够凝聚力和战略性,就不可能成为“9·30”的策动者。但若没有策动者,则在主流机构都被打蒙,无所适从的境遇中,我们无法想象市场有如此的持续性、烈度和广度。

二、本轮行情的主力性质

“国际队”与“国家队”的两条隐线浮出水面。接下来,只剩下国际队(热钱)和国家队资金(通常是社保基金和保险资金)两种资金。这两种资金之间的关系,可能说明更复杂的政治博弈。

多重信号指向这个隐约的逻辑:国家队和国际队一直在两个方向上铺柴,最后热钱点燃了火。

社保和保险资金本身的力量本不足以直接撬动市场,但是由于其特殊性,常有非凡的政治敏感性。

保险资金在国家队中的属性,变得越来越边缘化。从今年7月下旬开始,国内保险资金大幅加仓A股,并在9月底加大手笔,快跑入市。有媒体试图从已披露的170家上市公司三季报中去寻找保险做多蓝筹股的证据,不过效果并不理想。

据一家保险公司资产管理部负责人的说法,中国人寿和中国平安作为最大的险资力量,规模庞大,蓝筹股作为核心配置是资金规模的必然选择,但由于今年以来蓝筹的长时间萎靡,给险资行业资管造成极大压力。因此。实际上今年以来已多次试图点火,只是点而不着,其中就包括4月份3100暴跌之前豪赌“二八转换”,结果一路抄底深套。点而不着的重要原因,在于大基金的不配合。比如嘉实等机构持续看空市场。

7月份,险资通过申购蓝筹基金试图再点一把金融地产的火也以失败告终。9月底,险资基本统一了步伐,9月28日前后,平安人寿分别申购了以百亿计的大盘蓝筹基金,同时赎回中小盘基金。

险资临阵加仓,亦得到了不止一家基金公司的证实。有关数据还显示,从10月8日以来,保险公司新增申购基金金额每天都以数十亿甚至上百亿的增量出现。因此,保险资金今年以来一直表现的非常急功近利(有大基金公司人士称险资为大散户)。

与之相比,社保资金表现出纯正的国家队血统。业内人士的消息称,在6月份市场大跌之际,社保基金就在10家社保基金管理人中选中了6家,整体新增了逾20亿元资金量。且由于社保认为2500点属安全线,因此反复在此区域加仓,9月市场下跌时,社保再次加仓。回头看,社保资金再一次成功指定了市场的底线。

在这个底线上点火,实际上并非是保险资金,因险资9月底的加仓似乎并未引起基金业的太大重视。真正的点火者应为国际热钱。

这又是一笔糊涂账,但大体可以确认,国内很多主流机构仍笼罩在幻想中。

关于国际热钱近3月的流入规模,有多个口径计算,难以有解。官方口径基本是超过1000亿。不过来自于温州财团草根调研和香港金融界人士的消息显示,实际的热钱难以估量,因近期地下钱庄的活跃程度超出想象。与此相关的是,香港金管局连续几个月用港元购入外汇,向市场注入流动性。作为自由港,最可能的解释就是热钱以香港为中转。另外,也有媒体爆出最新的热钱手法,即国外抵押,国内借款的手法,且规模可能超千亿。

海外热钱到底是否借中国长假,发动从海外期货市场——国内金属期货——A股资源板块的连环炒作,做局中国?此中不乏浮想联翩的臆测,目前国内机构对此持有较大分歧。

不过确定的是,海外热钱的一连串举动符合A股市场运行的基本逻辑:直扑蓝筹、不计成本全面逼空国内机构、波澜壮阔、与海外市场共振。我们必须再次重复,从我们所获的信息,节后公募、私募、险资、散户都是手足无措的,后知后觉甚也。

因此,个人认为,本轮行情,是热钱将国内机构“通通包饺子”。

三、令人心跳的国家意志:

两条隐线如何汇合在9·30行情?在此,我们从资金层面,确立了社保资金和海外热钱两条暗线。而这两条暗线是如何交合的呢?

行情演绎至今,一个引人深思的问题是,一直没有遭到监管层的干预。相反,实际上市场忽略了决策层对市场近期以来小心呵护。

你不能忽略这些信号:社保的几度增持,汇金对中、工、建三大行的增持,央企大股东的增持(譬如招商局表态增持招行)、一改陋习在假期之前宣布提高存款准备金等等。

本轮市场具有的国家意志,决不仅在于将流动性往资本市场赶,更在于将流动性通过资本市场把水抽走——我们很可能面临着新一轮的国有股减持充实社保。

在此前的一次投资圈内人士闭门会议中,一位消息灵通人士即透露,决策层有意扶持市场,以将国有股卖个好价钱。而据说这是社保动作连连的最主要原因。

遥想2004年,历史似乎又转了个圈。

必须认识到,社保问题已是当前中国的一线问题。调结构需要首先解决社会保障,但目前已是巨额亏空的社保基金,在未来五年将面临人口老龄化加速的严峻问题。正是此一背景下,2009年6月,出台了国有股转持10%充实社保基金的政策。

因而,这里隐现了一种国家战略,热钱滚滚难以阻挡,则把房地产水龙头关紧,争取把流动性装进股市,以调结构调产能保证央企利润,以适当的政策呵护市场,最终将通过国有股减持,把流动性倒入社保的口袋。

既管理通胀,又控制热钱,再充实国库。一举三得,可谓妙乎?这无疑是震撼性的,也是令人心跳的,但却合乎中国特色。

四、A股定位和机构力量的巨大变化

这是一个巨大的局,只是这一次有了国际化的博弈。棋至前阵,局中人已不能自己。正是这前所未有的博弈和前所未有的行情特征,决定了“9·30”的历史性意义。

它的历史性意义,首先就在于整个市场力量的重大变化。公募基金本轮在资金量能、行情发展和信息敏感度上,都全面边缘化,它几乎完全丧失了对行情的话语权。

实际上,就资金能量而言,有相当资深的投资家提出,目前的市场资金真实结构已经呈现“1234”结构:

公募占10%,散户20%,各种私募资金30%,以上市公司为中枢的资金占40%。这个结构的背景是,A股即将迎来全流通时代。

那么,9·30行情也就意味着,中国资本市场真正面临着金融资本和产业资本的大对决时代。这与经济转型和经济减速的拉锯,共同构成了A股市场的两个主要层次的框架。A股在资金供给过剩,但同时又承担了向经济和国家全面输血的任务,这决定了A股的估值可能变得异常复杂。而减持国有股,只是开局。

您在这个论坛的权限:

您不能在这个论坛回复主题